遺言・生前贈与

遺言書の作成

遺言書は法律のルールに従って作成すると法的な効力をもち、自由な割合で財産の分配を指定することができ、法定相続人でない方にも遺産を渡すことが可能となります。

生前に遺言書を作成しておくことで、遺言者の死後に残された方々が財産を巡ってトラブルになってしまうことを回避することができます。

その反面、基本的には亡くなられた方の意志である遺言書の内容に沿って分配をしていくケースが多いため、あまりにも偏った内容の遺言書を作成してしまうと余計なトラブルを招いてしまうこともあります。

また、冒頭で申し上げた通り、「法律のルールに従って」作成された遺言書でなければ法的には無効になります。遺言者の気持ちは伝わっても、それを実際の相続手続きに反映させることはできません。

遺言書の種類

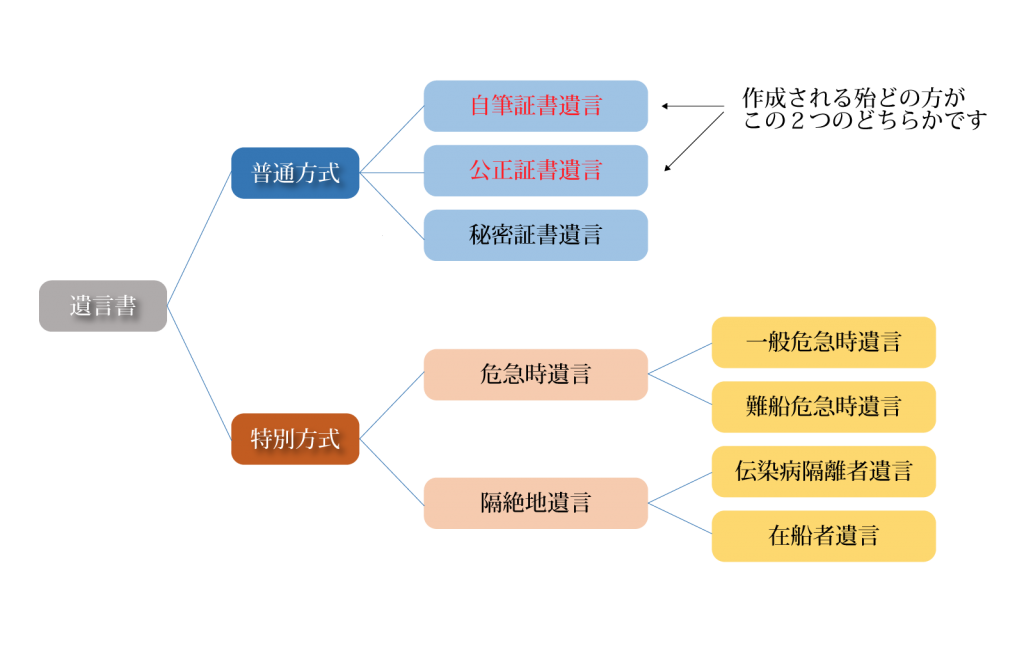

遺言書には普通方式と特別方式があります。さらに普通方式・特別方式の中にもそれぞれ種類があります。

普通方式の遺言書を作成される方が一般的ではありますが、普通方式の遺言書を作成することが難しい状況が差し迫っているときは特別方式の遺言書を作成することもあります。

普通方式の遺言書

普通方式の遺言書の種類には「自筆証書遺言」、「公正証書遺言」、「秘密証書遺言」があります。遺言書を作成する殆どの方は「自筆証書遺言」か「公正証書遺言」を作成されています。

自筆証書遺言

遺言者が自分で書いて作成する遺言書が自筆証書遺言です。普通方式の遺言書の中でも最も認知度の高い遺言書です。

費用もかかりませんし、いつでも手軽に作成することができます。また、自身が口外しない限りは遺言書の内容が外に漏れることや遺言書を作成したことが相続人たちに知られることはないでしょう。

ただし、問題点もいくつかあります。正しい知識がないまま作成することで遺言書が法的に効力をもてなかったり、悪意のある相続人によって破棄・改ざんされたりする危険性があります。

さらに自筆証書遺言を開封するには家庭裁判所で検認をする必要があり、相続人に手間がかかります。また、悪気がなくても勝手に開封してしまうと、知らずに開封してしまった人が過料に科されることもありますので注意が必要です。

公正証書遺言

公正証書で作成する遺言書です。

公証人と、証人2名の立ち会いが必要です。費用と時間はかかりますが、公証人が関与することで確実に法的な効力をもつ遺言書を作成することができます。

また、公正証書遺言の原本は公証役場で保管されますので悪意のある相続人によって破棄・改ざんされる恐れもありません。自筆証書遺言とは違い、開封時の家庭裁判所での検認も不要です。

証人の立ち会いが必要になるため費用がかかる他、遺言の内容が公証人と証人に明らかになってしまうことがデメリットです。公証人には守秘義務がありますが、証人は口外しないとは限りません。

もしこの点がきになるようであれば、全く他人(専門家)などを証人として利用されるのがよいでしょう。費用はかかりますが内容が漏洩する危険性は格段に低くなります。

※法定相続人や受遺者は証人になることができません。

秘密証書遺言

作成した遺言書に封をした状態で、公証人と証人2名の立ち会いのもと、遺言書を作成した事実だけを証明することができます。

内容の秘密性を維持することはできますが、公正証書遺言と同様に費用がかかるうえに、遺言書の内容についての効力は保証されません。さらに開封時は自筆証書遺言と同じように家庭裁判所で検認する必要があります。

自筆証書遺言と公正証書遺言のどちらの特性も持ち合わせていますが、秘密証書遺言の作成を選択される方は殆どおりません。

特別方式の遺言書

特別方式の遺言書の種類には「一般危急時遺言」、「難船危急時遺言」、「伝染病隔離者遺言」、「在船者遺言」があります。

一般危急時遺言は、大きな怪我や病気で脂肪が迫っている方が作成を認められている遺言書です。初めて聞いたという方も多いと思いますが、専門家であっても「対応したことがない」ということは珍しくありません。

その他の特別方式の遺言書を作成することもほとんどありませんが、もし作成される場合には必ず遺言書に強い専門家に相談されるとよいでしょう。

法的な効力をもち、相続人同士が余計なトラブルで関係を悪化させることなく、円満に遺産分割ができる遺言書を作成したい方はdoors司法書士法人へお気軽にご相談ください。60分〜90分で無料相談を実施しております。

当事務所では相続・遺言・生前対策の専門サイトも運営しておりますので詳細や手続き費用等はこちらの専門サイトでご確認ください。

生前贈与

生前贈与とは自分が生存している間に財産を無償で「あげる」と意思表示を示し、その相手も「もらう」と意思表示をすることで成立します。対象は誰にでも贈与することができます。

生前贈与も個人間でかわすことができる契約のひとつです。また、契約書を作らなくても口約束だけでも成立します。しかし、小額な財産であれば口約束だけでもよいかもしれませんが、多額の資産となると「言った、言わない」といったトラブルに発展する可能性が高くなります。

ご自身の大切な財産を贈与するときに、悲しい紛争を防止するためにも、念のため「贈与契約書」を作成し取り交わしたほうが無難です。お互い安心を買う意味でも作られておいて損はないでしょう。

また、この契約書においても漏れがあるとトラブルへ発展しやすいため、法律の専門家である司法書士に携わってもらい作成されることをオススメします。

生前贈与における税金

贈与は生前対策の一環として節税することができます。しかし、工夫もしないで生前贈与をすると、相続税よりも高額な贈与税を支払わなければならない場合があります。

生前贈与を受ける受贈者は、「暦年課税」か「相続時精算課税」のどちらかを選択することができます。

暦年課税

暦年課税を選択した場合、受贈者が1月1日〜12月31日までの1年間で受け取った財産の合計額が、基礎控除額の110万円を超えた場合にはその超えた部分につき贈与税が課せられます。

もし相続財産がたくさんあり多額の相続税を納める必要がある場合は、毎年110万円を贈与し続ける方法が一番効率的ですが、やり方によっては税務署に最初からまとまった金額を贈与するつもりであるとみなされてしまうと、多額の贈与税が課せられてしまう可能性があるので要注意です。

相続時精算課税

相続時精算課税は、原則60歳以上の親か祖父母から、20歳以上の子か孫に対し、財産を贈与した場合において選択できる贈与税の制度です。受け取った金額が通算で2,500万円までなら贈与税がかかりません。

しかし、相続が起きた場合には生前贈与の財産も含めて一緒に相続税を計算しますよという制度です。つまり、贈与税は非課税になるが、相続税はきちんと課税されるので、税金の先送りというのが実態です。さらに注意しなければならないことは、一度相続時精算課税制度を選択すると、その選択をした年分以降はずっと相続時精算課税制度が適用され、「暦年課税」へ変更することはできないという点です。

相続時精算課税を利用される場合は専門家と相談し、慎重に検討した上で判断されることが望ましいです。